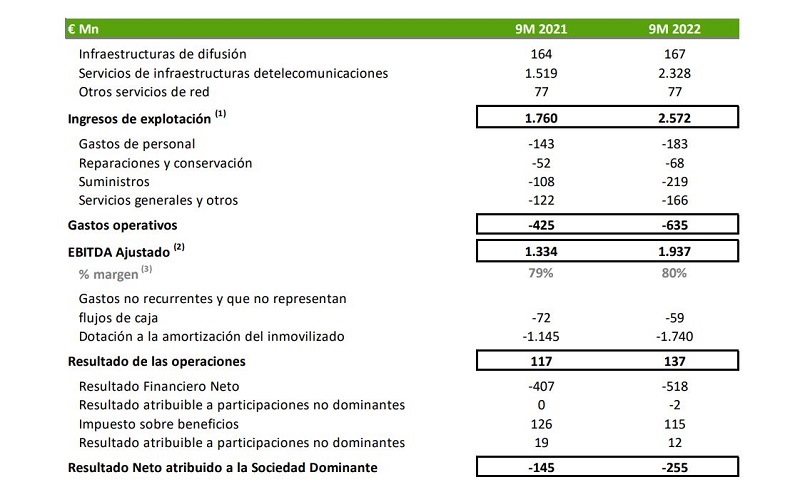

Cellnex Telecom ha cerrado los nueve primeros meses de 2022 ingresando 2.572 millones de euros (+46%) y el ebitda ajustado creció hasta los 1.937 millones (+45%) recogiendo, junto con el crecimiento orgánico, el efecto de la consolidación de las adquisiciones de activos llevadas a cabo en 2021.

El resultado neto contable fue negativo en -255 millones de euros, por el efecto de las mayores amortizaciones (+52% vs 9 meses 2021) y costes financieros (+28% vs 9 meses 2021) asociados a la consolidación de las adquisiciones e integraciones en el Grupo y la consiguiente ampliación del perímetro.

Sobres estos resultados, Tobías Martínez, consejero delegado de Cellnex, ha destacado el logro de un “sólido tercer trimestre impulsado por el crecimiento orgánico. Gracias a nuestra capacidad de integrar y consolidar con éxito las adquisiciones de los últimos meses y años, seguimos registrando incrementos de doble dígito en ingresos, EBITDA y flujo de caja recurrente. Esto nos permite confirmar la perspectiva para este ejercicio. Quiero subrayar también que, al tiempo que reiteramos nuestra perspectiva para 2025, estamos reforzando nuestro foco en el balance, y como prueba de ello nos comprometemos a obtener la calificación BBB-, así como el grado de inversión por parte de S&P”.

“A medio plazo –prosigue el consejero delegado de Cellnex– prevemos seguir impulsando el crecimiento gracias a nuestros programas de despliegue de más de 21.000 nuevos emplazamientos hasta 2030 para nuestros clientes, así como al importante potencial de crecimiento en otros ámbitos claves. Prevemos una demanda creciente en proyectos de fibra hasta la torre, DAS, conectividad viaria y ferroviaria, Edge data centers, así como proyectos de RAN sharing como el acuerdo que mantenemos con Polkomtel en Polonia”.

Líneas de negocio. Principales indicadores del período

- Los Servicios de Infraestructuras para operadores de Telecomunicaciones móviles aportaron a los ingresos el 90,5%, con 2.328 millones de euros, lo que supone un crecimiento del 53% respecto a 2021.

- La actividad de infraestructuras de radiodifusión aportó un 6,5% de los ingresos con 167 millones.

- El negocio centrado en las redes de seguridad y emergencia y soluciones para la gestión inteligente de infraestructuras urbanas (IoT y Smart cities) aportó un 3% de los ingresos, con 77 millones de euros.

- A 30 de septiembre, Cellnex contaba con un total de 104.808 emplazamientos operativos (sin tener en cuenta los 21.000 emplazamientos previstos de desplegar hasta 2030 y operaciones pendientes de cierre): 4.516 en Austria, 1.502 en Dinamarca, 10.420 en España, 24.015 en Francia, 1.890 en Irlanda, 20.921 en Italia, 4.075 en Países Bajos, 15.199 en Polonia, 6.086 en Portugal, 7.996 en el Reino Unido, 2.791 en Suecia y 5.397 en Suiza; a los que se suman 6.969 nodos DAS y Small Cells.

- El crecimiento orgánico de los puntos de presencia en los emplazamientos se situó en un +5,7% en relación al mismo período de 2021, incluyendo el efecto del despliegue de nuevos emplazamientos en el período.

Estructura financiera

Cellnex dispone de una estructura de deuda marcada por la flexibilidad que le aportan los distintos instrumentos utilizados. La deuda financiera neta –tras el cierre de la operación de CK Hutchison en Reino Unido– asciende a 17.100 millones de euros. El 77% de la deuda está referenciada a tipo fijo. Asimismo, cuenta con una liquidez disponible (tesorería y deuda no dispuesta) de aproximadamente 4.300 millones de euros.

Por otra parte, la compañía indica que sus emisiones mantienen el rating “investment grade” (grado de inversión) de Fitch (BBB-) con perspectiva estable, confirmado en enero. A su vez, S&P mantiene el rating BB+ con perspectiva estable confirmado en marzo.

Cierre de la operación de CK Hutchison en Reino Unido

La compañía ha cerrado el acuerdo con CK Hutchison en Reino Unido (que incluye intereses en/e ingresos derivados de hasta 6.600 emplazamientos, una vez completado el programa de despliegue de nuevos emplazamientos – BTS), tras la aprobación por parte de la Autoridad de los Mercados y la Competencia británica (CMA) de los compromisos finales (Final Undertakings) propuestos por Cellnex y CK Hutchison en Mayo, y el acuerdo para la cesión de un paquete de alrededor de 1.100 emplazamientosal operador británico de infraestructuras de telecomunicaciones Wireless Infrastructure Group (WIG).

De este modo se cierra la última transacción incluida en los acuerdos alcanzados entre Cellnex y CK Hutchison en noviembre de 2020 por los que la compañía española ha adquirido los emplazamientos de telecomunicaciones de CK Hutchison en seis países europeos: Austria, Irlanda, Dinamarca, Suecia, Italia y el propio Reino Unido. Las seis operaciones han supuesto una inversión global de 10.000 millones de euros, y los acuerdos también incluyen el despliegue de nuevos emplazamientos (BTS) hasta 2030, con una inversión adicional de 1.150 millones de euros. El perímetro total de las transacciones alcanzará los 30.000 emplazamientos una vez completados los programas de BTS. Dicho perímetro se prevé que genere un ebitda ajustado anual de aproximadamente 970 millones de euros y un flujo de caja libre y recurrente de alrededor de 620 millones de euros una vez completados los nuevos despliegues, incluyendo las estimaciones de arrendamientos a terceros y las potenciales eficiencias.

Martínez, ha manifestado que «el conjunto de los acuerdos con CK Hutchison no sólo fortalecen nuestra posición como principal operador paneuropeo, sino que también refuerzan las relaciones con nuestros clientes y nos abren a nuevas oportunidades y perspectivas de colaboración. En esencia, esta racionalización de la infraestructura gestionada por un operador neutro como Cellnex, creará los incentivos necesarios para acelerar, mejorar y ampliar la cobertura móvil, incluida la del 5G, en estos mercados clave».

4,8% de Cellnex

Con el cierre de esta operación, y tras la venta de los emplazamientos a WIG, Cellnex pasará a operar o tendrá intereses en/e ingresos derivados de hasta un total de 15.400 torres de telecomunicaciones en el Reino Unido, una vez completados los programas de BTS, convirtiéndose en uno de los principales mercados de la compañía por volumen de activos gestionados.

Tal y como ya estaba previsto, y se anunció en los acuerdos de noviembre de 2020, tras el cierre de la transacción en Reino Unido, CK Hutchison ha recibido 34,1 millones de acciones (27,1 millones de acciones de nueva emisión junto con 7 millones de acciones de autocartera) representativas del 4,8% del capital social de Cellnex como parte del pago de la operación.