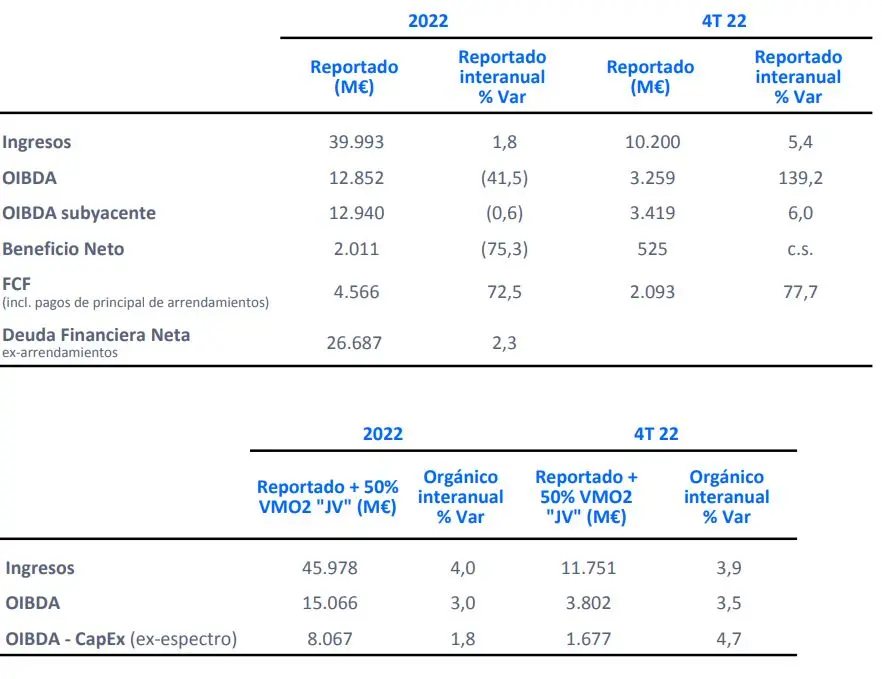

Telefónica ha cerrado 2022 con un beneficio neto de 2.011 millones de euros, un 75% menos en comparación con el año anterior. Pese a ello, la operadora ha registrado un crecimiento generalizado de los ingresos en todos los mercados en los que está presente.

Tal y como indican, “el positivo desempeño del Grupo en 2022 también le ha permitido superar los objetivos financieros anunciados para el ejercicio al registrar un incremento orgánico de los ingresos del 4% y del resultado operativo antes de amortizaciones (OIBDA) del 3%”, detallan. Al mismo tiempo, la ratio de inversiones sobre ventas se ha situado en el 14,8%, también dentro de lo establecido.

En concreto, el OIBDA se ha situado en 12.852 millones de euros a diciembre de 2022, con variaciones interanuales afectadas por los costes de reestructuración o las plusvalías registradas en el ejercicio anterior, entre otros. En el cuarto trimestre, el OIBDA alcanzó los 3.259 millones de euros, más del doble que en el mismo parcial de 2021.

La deuda financiera neta ha finalizado 2022 en los 26.687 millones de euros, con un descenso de casi 2.000 millones de euros en el cuarto trimestre. Mientras que el flujo de caja libre ha ascendido a 2.093 millones de euros en el cuarto trimestre del año y en el conjunto del año se ha situado en 4.566 millones de euros, un 72,5% superior a la caja generada en 2021. Este incremento podría servir para futuras compras, pero como ha comentado José María Álvarez-Pallete, presidente de Telefónica, durante la presentación de estos resultados: “No tenemos completadas adquisiciones significativas que puedan consumir nuestro capital”. Ya se verá.

“Estamos muy satisfechos con la transformación que está llevando a cabo la compañía y estamos bien posicionados para continuar con esta senda de crecimiento rentable. En 2022 Telefónica ha vuelto a demostrar su solidez, el compromiso con sus objetivos y su capacidad para sortear los entornos más complejos. En 2023 seguiremos manteniendo la disciplina financiera actual y continuaremos priorizando las inversiones en proyectos de conectividad. Para Telefónica, dar respuesta a las nuevas demandas de la era digital no es una opción; es la opción”, ha subrayado el directivo.

Crecimiento en todos los mercados y unidades

Este es el dato que recalca la multinacional: crecimiento en todos los mercados y unidades. En concreto, los ingresos de Telefónica España han crecido un 0,6% en 2022 y han aumentado entre octubre y diciembre por séptimo trimestre consecutivo. En el último trimestre, los ingresos por servicio registraron un crecimiento interanual por primera vez en tres años. A nivel local, el ingreso medio por cliente (ARPU) permanece por encima de los 90 euros, y la tasa de abandono (Churn) sigue reflejando la alta fidelidad de los clientes al descender en el cuarto trimestre hasta el 1%, el nivel más bajo desde 2015.

En el caso de Telefónica Alemania se ha registrado un sólido crecimiento de ingresos y del OIBDA en todos los trimestres del año y ha completado con éxito su programa trienal ‘Investment for Growth’, cerrando el ejercicio con una cobertura 5G superior al 80% de la población.

Virgin Media O2 ha registrado una mejora interanual del OIBDA del 9,9% y ha alcanzado las sinergias previstas. Mientras que Telefónica Brasil ha aumentado sus ingresos a doble dígito por tercer trimestre consecutivo y ha reforzado su liderazgo en clientes de contrato y fibra hasta el hogar (FTTH). Por último, Telefónica Hispam sigue evolucionando de manera positiva gracias al nuevo modelo operativo y ha crecido en accesos de alto valor, lo que ha supuesto una mejora del ARPU móvil del 1% y del ARPU de banda ancha fija del 1,1%.

Telefónica Tech sigue a la cabeza

En cuanto a las unidades globales, Telefónica Tech ha aumentado sus capacidades y escala gracias a las adquisiciones estratégicas y de valor añadido ejecutadas durante el ejercicio. Los ingresos han crecido un 57,1% respecto a 2021, hasta los 1.482 millones de euros. Esta división se ha convertido en una “máquina de crecimiento y está suscitando mucho interés”, como ha confesado Ángel Vila, consejero delegado de Telefónica.

Telefónica Infra “ha continuado liderando el sector llevando conectividad verde a zonas rurales y ha cerrado 2022 con una cobertura de más de 13 millones de unidades inmobiliarias (UUII) pasadas por fibra”, apuntan fuentes de la operadora. Por su parte, Telxius ha finalizado el año gestionando mayores niveles de tráfico con fuertes ratios de rentabilidad y crecimiento, impulsados por un incremento orgánico del OIBDA del 17,2%, hasta los 218 millones de euros, con un margen del 51,8%. Respecto a las perspectivas de negocio de esta división, Vila ha reconocido que el foco en las fiberco va a crecer y que estarán muy atentos a las posibilidades de consolidación de activos, además de otras opciones en los activos de torres de telecomunicaciones.

Fibra y 5G

Telefónica ha continuado manteniendo la primera posición del ranking mundial en despliegue de FTTH (exceptuando China) con un total de 168,1 millones de UUII pasadas a diciembre de 2022, un 5% más que en el mismo periodo del año anterior, de las cuales un total de 64,5 millones (+16%) pasan por red propia de la compañía.

En cuanto a la tecnología 5G, cuenta ya con una cobertura de más de 1.600 localidades en Reino Unido, más del 80% de la población en Alemania, más del 85% en España y un total de 39 ciudades en Brasil.

Ha cerrado el ejercicio con un total de 383,1 millones de accesos, un 4% más que a diciembre de 2021.

Objetivos de 2023

De cara a 2023, Telefónica se ha marcado unos objetivos que siguen la senda del crecimiento logrado durante el pasado año. En concreto, la compañía pretende lograr un crecimiento orgánico de un dígito bajo tanto en ventas como en OIBDA, así como una ratio de inversión sobre ventas en el entorno del 14%.

Redes como superordenadores y regulación

Telefónica continúa con el desarrollo de su plan estratégico definido en 2019, incoporporando actualizaciones al mismo en función de las circunstancias. Cumpliendo con estas pautas, la compañia ha continuado con el apagado de su legado de cobre y la digitalización de sus procesos internos, impulsando el crecimiento rentable en sus mercados clave y abordando la “transformación de su modelo operativo“, como ha recalcado Álvarez-Pallete. En virtud de esta transforamción -que ha supuesto la inversión en el despliegue de redes consistentes-, más del 70% de los ingresos del pasado ejercicio han procedido de conectividad de banda ancha y servicios digitales de valor.

En este sentido, la visión a futuro que maneja la compañía se focaliza en NaaS (Network as a Service), un modelo en le que las redes se convierten en superordenadores y plantarán cara a la nube llevando la computación a la Tierra también. No en vano, el nuevo mundo habla de fibra veloz, 4G y 5G, Wi-Fi7, realidad virtual y aumentada, IA, holografía, computación cuántica… un nuevo mundo que necesita redes. La propuesta es “softwarerizar” esa infraestructura, creando una plataforma, un superordenador con estándares abiertos y que se puedan “monetizar capacidades de esa red”. La razón es que la conocida como Web 3 es más que el metaverso, es la confluencia del mundo de la IA y las redes telco, incorporará blockchain y “traerá una descentralización masiva de la red”, detalla. Con Web 2 la red se volvió bidireccional. La siguiente versión va a permitir que con blockchain cada uno tenga controlado dónde están dus datos y va a crear tal cantidad de datos que no va a ser eficiente subir todo a la nube. No en vano, a día de hoy el 40% del tráfico de Telefónica no es humano. E irá en aumento. “Ya no es una red de telecomunicaciones, es un superordenador. Ha llegado el momento de poner de largo estas nuevas redes”, ha expresado. Y Telefónica ocupará un lugar destacado en estas ambiciones pues la fibra desplegada en nuestro país en mayor que la de Reino Unido, Italia y Alemania juntas.

Regulación acorde con las reglas del juego y el nuevo contexto

Pero para hacer realidad este modelo de súper redes, Telefónica sigue librando una batalla nacional y europea en el terreno legislativo acusando una “excesiva presión regulatoria”. Y es que, en su opinión, las operadoras han dejado el negocio de la voz para vender datos y la transformación ya se ha realizado, las redes están desplegadas para hacer frente a un mundo que ha cambiado.

Así las cosas, en el ámbito español, considera que “hay que cambiarlo todo”, parafraseando a Álvarez-Pallete. “Ya no es la antigua red de cobre de un monopolio… la estrategia de que el incumbente pierda cuota ya se ha logrado”. Por ello, “no tiene sentido que siga regulado el mercado mayorista de fibra óptica ni el de la televisión de pago. En fibra estamos subvencionado a los competidores. Y pasa lo mismo con la TV de pago con los compromisos firmados con la CNMC respecto a la adquisicón de Canal+ y que caducan ahora”, ha manifestado Pablo de Carvajal, secretario general y Asuntos Regulatorios de Telefónica. “Hay que establecer una nueva regulación adaptada a la situación actual y a lo que se viene encima”, ha añadido.

En el ámbito europeo, Pallete ha insistido en el que el debate no es sólo la regulación, sino en saber qué redes queremos en Europa y para qué. Y la respuesta es clara: para que el viejo continente esté en la vanguardia tecnoloógica como estuvo hace años y que perdió. Conseguir esa sociedad del Gigabit para 2030 requiere inversión y la cuestión es que quién utiliza esas redes que aporte porque seis grandes compañías ocupan la mayor parte del tráfico y no contribuyen nada a la mejora de esas autopistas. Pero, ¿esto no sería lo mismo que pedir a los conductores que paguen por las carreteras? … “Lo que proponemos es justo: desplegar redes y construir infraestructura cuesta dinere y según las desplegamos lo ocupan 6 grandes compañías que no pagan nada por ello y eso crea cuellos de botella que hay que solucionar volviendo a invertir para descongestionar la red”, concluye el máximo directivo de la compañía.